消費税は国内の消費活動に伴う取引に対して課せられる税金ですが、取引の性質が消費税の対象として適切でないものに関しては非課税となる範囲があります。「非課税」と似た言葉として、出資に対する配当や贈与等があたる消費税が「不課税」となる取引、一定条件を満たす輸出が対象の消費税が「免税」となる取引があり、経理担当者はその違いを正確に把握する必要があります。

今回は、消費税が課税されない範囲について、非課税と不課税、そして免税の違いについて解説します。

消費税の仕組み

納税の流れ

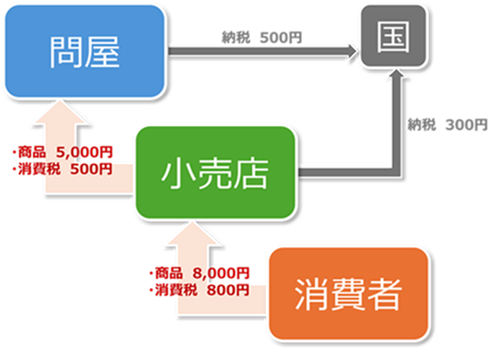

消費税は間接税と呼ばれ、税金を払う人と国に納める人が異なる税金です。そのため、生産や流通などの複数の商品やサービスの取引を経て、重複して課税されてしまうことがないような仕組みが採られています。

例として、問屋が商品A を5,000円で販売した場合を考えます。小売店が問屋から商品を購入した場合、小売店は問屋に対して商品代5,000円とは別に代金の10%分に当たる消費税500円を支払います。

次に消費者が小売店から商品を8,000円で購入します。消費者も同様に商品にかかる代金とは別に消費税800円を支払います。

ここで上の図から分かるように、問屋は商品と引き換えに5,500円、小売店は8,800円を受け取りました。消費税は消費者が負担し、事業者が納めるため、問屋は小売店から受け取った500円を国に納めます。小売店は消費者から受け取った消費税と問屋に支払った消費税の差額分である300円を国に納めます。

このように納税者を分担することで、重複して税金を支払うことを防ぐシステムが採られています。

消費税率

消費税の納税義務が始まりは1989年の竹下内閣の時期にまで遡ります。当時、消費税率は3%でした。そして1997年の橋本内閣の頃、消費税は引き上げされ5%となりました。この5%の内、消費税率は4%で残りの1%は地方消費税として課税されていました。その後2014年に8%と引き上げられ、2019年10月から現在にかけては10%となっています。

消費税の引き上げは消費者に対し負担を強いていますが、実際のところ、全ての消費に対して課税されているわけではありません。

非課税取引となる範囲

多くの消費活動に対して課税される消費税ですが、課税される取引の対象として次のような条件が国により定められています。

- 国内で事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供

- 外国から商品を輸入する場合

しかし、この条件を満たしていたとしても、以下に挙げる取引は消費税の性格や社会的な側面から課税にそぐわないとされ、非課税取引となっています。

- 土地の譲渡、貸付け(一時的なものを除く。)など

- 有価証券、支払手段の譲渡など

- 利子、保証料、保険料など

- 特定の場所で行う郵便切手、印紙などの譲渡

- 商品券、プリペイドカードなどの譲渡

- 住民票、戸籍抄本等の行政手数料など

- 外国為替など

- 社会保険医療など

- 介護保険サービス・社会福祉事業など

- お産費用など

- 埋葬料・火葬料

- 一定の身体障害者用物品の譲渡・貸付けなど

- 一定の学校の授業料、入学金、入学検定料、施設設備費など

- 教科用図書の譲渡

- 住宅の貸付け(一時的なものを除く。)

1. から7. までは、消費に負担を求める税としての消費税の性格から課税の対象としてなじまないため、非課税取引の対象に含められていると考えられます。

また、8. から15. までは、社会政策的な配慮から消費に負担を求める対象としてはなじまないため、同様に非課税と定められたと考えられます。

一方で、上記に挙げた非課税取引の中でも、例外的に課税対象になってしまう場合もあります。例えば、社会保険医療の消費活動に対しては消費税が課税されることはありませんが、美容整形や市販の医薬品の購入に関しては消費税が課税されます。

また、郵便切手や印紙などの譲渡は特定の場所では課税対象の取引には含まれませんが、これらが収集目的として譲渡される場合は課税されてしまいます。

引用元:

国税庁.「No.6201 非課税となる取引」

「非課税」、「不課税」、「免税」の違いとは

消費税の支払いがない「非課税」に似た言葉として、「不課税」と「免税」があります。以下ではそれぞれの違いについて解説していきます。

非課税

上述の通り、「国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供」や「外国から商品を輸入する場合」といった、消費税の課税対象となる取引であっても、消費税の性格上で課税対象としてなじまないものや社会政策的な配慮を理由として消費税が課されない取引もあり、総称して非課税取引といいます。

不課税

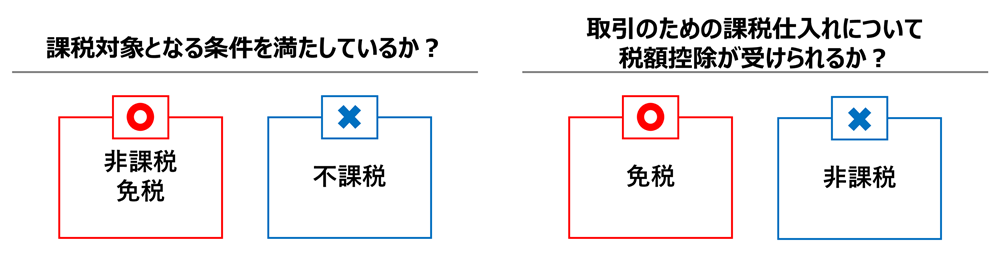

不課税取引とは、「国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供」や「外国から商品を輸入する場合」のような条件にあてはまらない取引のことを表します。具体的には、国外取引や寄附、贈答、賃金の支払いなどが挙げられます。

非課税取引は課税対象ではあるが課税されない取引である一方、不課税取引はそもそも課税対象ではない取引のことを表します。

免税

免税取引とは、商品の輸出や国際輸送、外国事業者へのサービスの提供等の輸出類似取引において、輸出証明書の保管などの条件を満たしている場合に消費税の支払いを免れることができる取引のことを表します。

非課税取引も免税取引も消費税課税の対象となる条件を満たしていますが、例外として課税対象から外されています。免税取引と非課税取引の相違点は、取引のための課税仕入について税額控除ができるかどうか、という点にあります。

非課税取引では消費税が課税されないため、課税仕入について消費税額の控除を受けることはできません。一方で、免税取引は消費税の課税が認められるため、課税仕入について消費税の税額控除が受けられます。

つまり、非課税取引は消費税が課されていない取引である一方で、免税取引は消費税が課されているが税額を支払う必要がない取引である、といった相違点があります。

まとめ

数ある国税の中で最も身近な消費税ですが、消費税が国に納められる流れや消費税の課税の対象などはとても複雑です。特に、経理担当の方にとっては、非課税の対象や「非課税」、「不課税」、「免税」の違いなどを性格に把握していないと、税額控除が受けられなくなる場合もあるため注意しましょう。

関連記事:

・企業経営の要、経理業務とは何か?経理業務の内容や仕事の流れを徹底解説!

・平成31年度、法人税と消費税の電子申告が義務化へ!税務負担はどう変わる?